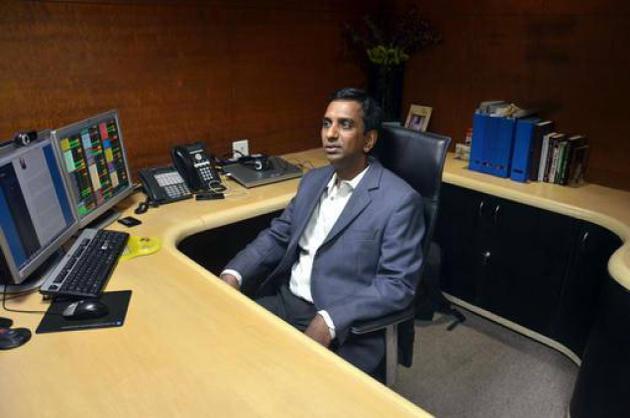

நிதிசார்ந்த விழிப்பு உணர்வு தேவை: ஆனந்த் ராதாகிருஷ்ணன்

மியூச்சுவல் ஃபண்ட் துறையின் மொத்த மதிப்பு சரிவு, போலியோக்களின் எண்ணிக்கை தொடர்ந்து குறைந்துவருகிறது, என மியூச்சுவல் ஃபண்ட் பற்றி அடிக்கடி செய்திகளை கேட்க முடிகிறது. இந்த சூழ்நிலையில் இந்த துறை எப்படி இருக்கிறது என்பது குறித்து ஃபிராங்க்ளின் டெம்பிள்டன் நிறுவனத்தின் ஹெட் ஆஃப் ஈக்விட்டி ஆனந்த் ராதாகிருஷ்ணனிடம் விரிவாக பேசினோம். அந்த பேட்டியில் இருந்து.

ஆனந்த ராதாகிருஷ்ணன் – ஒரு சிறு குறிப்பு வரைக.?

பிறந்தது வளர்ந்தது எல்லாமே தமிழ்நாடுதான். அண்ணா பல்கலைகழகத்தில் கெமிக்கல் என்ஜீனியரிங் படித்தேன், அதன் பிறகு எஸ்ஸார் ஸ்டீல், ஓ.என்.ஜி.சி. போன்ற நிறுவனங்களில் வேலைபார்த்தேன். இந்த வேலை நன்றாக இருந்தாலும், எனக்கு இதுபோதுமானதாக இல்லை. மேலும் என் நண்பர்கள், எம்.எஸ்., எம்.பி.ஏ. என மேல் படிப்பு படித்துக்கொண்டிருந்தார்கள். அதனால் நானும் மேலே படிக்க வேண்டும் என்று நினைத்து ஐ.ஐ.எம். ஆமதாபாதில் படித்தேன். 94-ம் வருடம் படிக்கும் போது எஸ்.பி.ஐ. மியூச்சுவல் ஃபண்ட் நிறுவனத்தில் வேலைக்கு சேரும் வாய்ப்பு கிடைத்தது. அதன்பிறகு சுந்தரம் மியூச்சுவல் ஃபண்டில் வேலைக்கு சேர்ந்தேன். ஒரு பன்னாட்டு நிறுவனத்தில் வேலை பார்க்கவேண்டும் என்று நினைத்தேன். இப்போது ஃப்ராங்க்ளின் நிறுவனத்தில் இருக்கிறேன்.

ஐ.ஐ.எம். அனுபவங்கள் எப்படி இருந்தது?

நாம் நினைத்ததை படிக்கலாம். பலவிதமான பாடங்களில் இருந்து நிறைய கற்றுக்கொள்ளலாம். பல்வேறு கலாசார, மொழி, பொருளாதார நிலையில் இருந்து மாணவர்கள் வருவார்கள். மேலும், இங்குதான் என்ஜீனியரிங் படித்துவிட்டு எம்.பி.ஏ. படிப்பவர்கள் அதிகம். ஆனால், ஐ.ஐ.எம்.யில் பல படிப்பு படித்தவர்களும் இருப்பார்கள். நிறைய கற்றுக்கொள்ள முடிந்தது.

இந்திய சந்தை மற்றும் பொருளாதாரம் எப்படி இருக்கிறது?

2003 முதல் 2007-ம் ஆண்டு வரையிலான ஐந்து ஆண்டுகளில் நாம் வேகமாக வளர்ச்சி அடைந்தோம். அதனால் அந்த சமயத்தில் முதலீடு மிக அதிகமாக இருந்தது. ஆனால் அதன்பிறகு ஏற்பட்ட நெருக்கடியால் அப்போது முதலீடு செய்யப்பட்ட பல திட்டங்கள் இன்னும் முடிக்கபடாமல் இருக்கின்றன. குறிப்பாக பல மின் திட்டங்கள் இன்னும் முடியாமல் இருக்கின்றன. ஏற்கெனவே ஆரம்பித்த திட்டங்கள் முடிக்கபடாமல் இருப்பதினால், புதிய முதலீடுகள் வருவதிலும் சிக்கல்கள் இருக்கிறது. இந்த நிலையில் ஏற்கெனவே எடுக்கப்பட்ட முடிவுகளை எதாவது ஒரு வகையில் முன் தேதியிட்டு மாற்றிவருகிறார்கள்.

இந்த நிலையில் விவசாய பொருட்களுக்கு குறைந்தபட்ச விலையை அதிகரித்து, பணப்புழக்கம், குறைவான உற்பத்தி போன்ற காரணங்களால் பணவீக்கமும் அதிகரித்து வருகிறது. மேலும், நாம் செய்யும் இறக்குமதி காரணமாக நடப்பு கணக்கு பற்றாக்குறை அதிகரித்து வருகிறது. இது போன்ற காரணங்கள் மொத்த பொருளாதாரத்தையே பின்னுக்கு இழுக்கிறது.

இந்த காரணங்களால் நிறுவனங்களின் லாப வரம்பு குறைந்துகொண்டே வருகிறது. கடந்த 10 வருடங்களாக முக்கியமான நிறுவனங்களின் லாப வரம்பு 15 சதவிகிதம் என்ற அளவில் அதிகரித்து வந்தது. ஆனால் இப்போது ஒற்றை இலக்கத்துக்கு மாறிவிட்டது. இதன் தாக்கம் பங்குச்சந்தையிலும் எதிரொலிக்கிறது.

உங்களது முதலீட்டு கொள்கை என்ன?

இது என்னுடைய முதலீட்டு கொள்கை மட்டும் கிடையாது. எங்களது நிறுவனத்தின் கொள்கை. இதன்படிதான் எங்களுடைய முதலீட்டு முடிவுகள் இருக்கும். முதலில் நாங்கள் முதலீடு செய்யும் நிறுவனம் நல்ல தொழிலில் இருக்கிறாதா என்று பார்ப்போம். அது இப்போதைக்கு மட்டுமல்லாமல் 5,10,15 வருடங்கள் என நீண்ட காலத்துக்கு ஏற்ற நிறுவனமா என்று பார்ப்போம். அடுத்து அந்த நிறுவனத்தின் லாப வரம்பு உள்ளிட்ட நிதி நிலைமைகள் எப்படி இருக்கிறது என்று பார்ப்போம். மூன்றாவது, நிறுவனத்தின் புரமோட்டர்கள் எப்படி, அவர்கள் எப்படி முடிவெடுக்கிறார்கள், சிறுமுதலீட்டாளர்களை லாபம் வருகிற மாதிரி அவர்களுடைய செயல்பாடு இருக்கிறதா என்றுபார்ப்போம். அடுத்து துறை ஒரு துறை நன்றாக செயல்படுகிறது என்பதற்காக அந்த துறையில் இருக்கும் எதோ நிறுவனத்திலோ அல்லது பெரிய நிறுவனத்திலோ முதலீடு செய்யமாட்டோம். துறை நன்றாக இருக்கிறது என்பதை தாண்டியும் குறிப்பிட நிறுவனம் எப்படி செயல்படுகிறது என்பதற்கு அதிக முக்கியதுவம் கொடுப்போம்.

மியூச்சுவல் ஃபண்ட்களை தர ஆய்வு செய்யும் நிறுவனங்களை குறித்து என்ன நினைக்கிறீர்கள்.?

பலவகைகளில் அவர்கள் தர ஆய்வு செய்கிறார்கள். ஒரு ஃபண்ட் தரும் வருமானத்தை மட்டுமே வைத்துக்கொண்டு சிலர் வரிசைபடுத்துகிறார்கள். சிலர், ஒரு ஃபண்ட் நிறுவனம் எந்த நோக்கத்தோடு ஒரு ஃபண்டினை ஆரம்பித்தது, அந்த நோக்கத்தில் கொள்கையில் தெளிவாக இருக்கிறார்களா, லாபத்துக்காக நோக்கத்தை மாற்றுகிறார்கள் என்ற அடிப்படையில் மார்னிங்ஸ்டார் உள்ளிட்ட நிறுவனங்கள் தர ஆய்வு செய்கிறார்கள். இதுபோன்ற நிறுவனங்கள் நாங்கள் ஊக்குவிக்கிறோம்.

ஹெட்ஜ் ஃபண்ட்கள் இந்தியாவில் வருவதற்கான சாத்தியங்கள் இருக்கிறதா?

மியூச்சுவல் ஃபண்ட்களே இன்னும் முழுமையாக சென்றடையவில்லை. பங்குச்சந்தை முதலீடு என்றாலே ரிஸ்க் என்று நினைத்துக் கொண்டிருக்கிறார்கள். இந்த நிலையில் நாங்கள் ஒரு பங்கில் வாங்கவும் செய்வோம், விற்கவும் செய்வோம் என்று மக்களை தயார்படுத்த முடியுமா என்று இப்போதைக்கு தெரியவில்லை. இன்னும் சில வருடங்களுக்கு பிறகு வரலாம்.

44 மியூச்சுவல் ஃபண்ட் நிறுவனங்கள் இந்தியாவில் இருக்கின்றன.? இருந்தும் மியூச்சுவல் ஃபண்டில் முதலீடு செய்பவர்களின் எண்ணிக்கை சொல்லிக் கொள்ளும்படியாக இல்லை ஏன்?

ஒவ்வொரு முதலீட்டிலும் ஒரு ரிஸ்க் இருக்கதான் செய்கிறது. ஆனால் பங்குச்சந்தையில் இருக்கும் ரிஸ்க் மட்டும் மக்களுக்கு நன்றாக தெரிகிறது. எனக்கு தெரிந்து பலர் சேமிப்பார்கள் வீடு வாங்குவார்கள், திரும்பவும் சேமித்து வீடுதான் வாங்குகிறார்களே தவிர மற்ற முதலீடுகளை நோக்கி வராமல் இருக்கிறார்கள். தப்பிதவறி எதாவது ஒரு பங்கில் கொஞ்சம் முதலீடு செய்துவிட்டால் கூட தினமும், அந்த பங்கில் என்ன நடக்கிறது என்று பார்த்துக்கொண்டே இருக்கிறார்கள்.

பங்குச்சந்தை ஒரு கேம்ளிங் என்ற என்ற எண்ணம் மாறவேண்டும். மேலும், இந்த துறையில் இருக்கும் விதிமுறை சார்ந்த கட்டுப்பாடுகளையும் தாண்டி, நிதிசார்ந்த விழிப்பு உணர்வும் தேவை.

இப்போது மியூச்சுவல் ஃபண்ட் துறையில் கன்சாலிடேஷன் நடந்து வருகிறது. எதாவது நிறுவனத்தை வாங்கும் எண்ணம் உங்களுக்கு இருக்கிறதா?

நாங்கள் மிகவும் திறந்த மனதோடு இருக்கிறோம். கவர்ச்சிகரமான மதிப்பீட்டில் எதாவது ஒரு நிறுவனம் கிடைக்கும் பட்சத்தில் அதை இணைத்துக்கொள்ள தயாராகவே இருக்கிறோம்.

மற்ற நிறுவனங்களில் கோல்ட் ஃபண்ட் இருக்கிறது, நீங்கள் ஆரம்பிக்கும் திட்டம் எதாவது இருக்கிறதா?

இ.டி.எஃப். சார்ந்த முதலீடுகளில் நாங்கள் கவனம் செலுத்துவதில்லை. மேலும் நாங்கள் ஆக்டிவ் முறையில் செயல்படவே விரும்புகிறோம். கோல்ட் ஃபண்டில் எந்த வேலையும் இல்லை. கிடைத்து வரும் முதலீட்டுக்கு ஏற்ப, இ.டி.எஃப்.களை வாங்கவேண்டும். அவ்வளவுதான். இப்போதைக்கு அந்த திட்டம் இல்லை.

உங்களிடம் இருக்கும் சர்வதேச ஃபண்ட்களின் செயல்பாடு எப்படி இருக்கிறது?

அமெரிக்காவில் முதலீடு செய்யும் ஃபண்ட் எங்களிடம் இருக்கிறது. இந்த ஃபண்ட் கடந்த ஒரு வருடத்தில் நல்ல லாபம் கொடுத்திருக்கிறது. அமெரிக்க சந்தைகள் சிறப்பாக செயல்பட்டதும், ரூபாய் மதிப்பு சரிந்ததும் ஒரு காரணம். இருந்தாலும், சிறு முதலீட்டாளர்கள் தங்களது மொத்த முதலீட்டில் ஒரு கொஞ்ச பகுதியை மட்டுமே மியூச்சுவல் ஃபண்டில் முதலீடு செய்ய வேண்டும். ஒரு வேளை மியூச்சுவல் ஃபண்ட்களில் 100 ரூபாய் முதலீடு செய்யலாம் என்று திட்டமிட்டிருந்தால், இது போல வெளிநாட்டு ஃபண்ட்களில் 10 முதல் 20 சதவிகிதம் வரை மட்டுமே முதலீடு செய்யவும்.

தற்போது மியூச்சுவல் ஃபண்ட்களில் முதலீடு செய்துவரும் முதலீட்டாளர்களுக்கு என்ன சொல்ல விரும்புகிறீர்கள்?

முதலில் அவர்களுக்கு ஒரு வாழ்த்து சொல்ல ஆசைபடுகிறேன். ஒட்டு மொத்த முதலீட்டாளர்கள் வேறு இடத்தை நோக்கி சென்று கொண்டிருக்கும் போது நீங்கள் சரியான முடிவை எடுத்திருக்கிறீர்கள். தொடர்ந்து மியூச்சுவல் ஃபண்ட்களில் முதலீடு செய்யுங்கள். எஸ்.ஐ.பி. முறையில் உங்களது முதலீட்டை தொடருங்கள். தற்போதைய நிலைமையில் செயல்பாடுகளும் சரியில்லை, சென்டிமென்டும் சரியில்லை. இரண்டுமே சரியாகும் போது மியூச்சுவல் ஃபண்ட்கள் நல்ல வருமானத்தை கொடுக்கும்.

நன்றி ‘தி இந்து

Recent Comments